【壓縮機網】概述

2019年國內宏觀經濟數據

2019年全年國內生產總值990865億元,按可比價格計算,比上年增長6.1%。全年全國規模以上工業增加值比上年增長5.7%。分三大門類看,采礦業增加值5.0%,制造業增長6.0%,電力、熱力、燃氣及水生產和供應業增長7.0%。

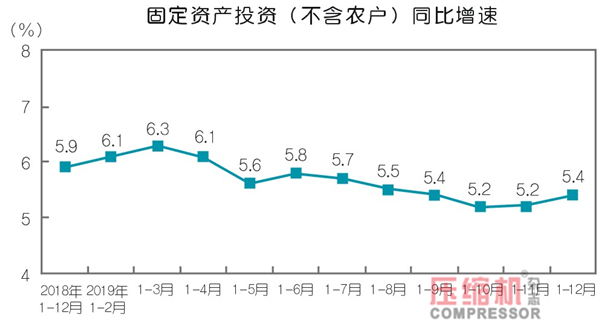

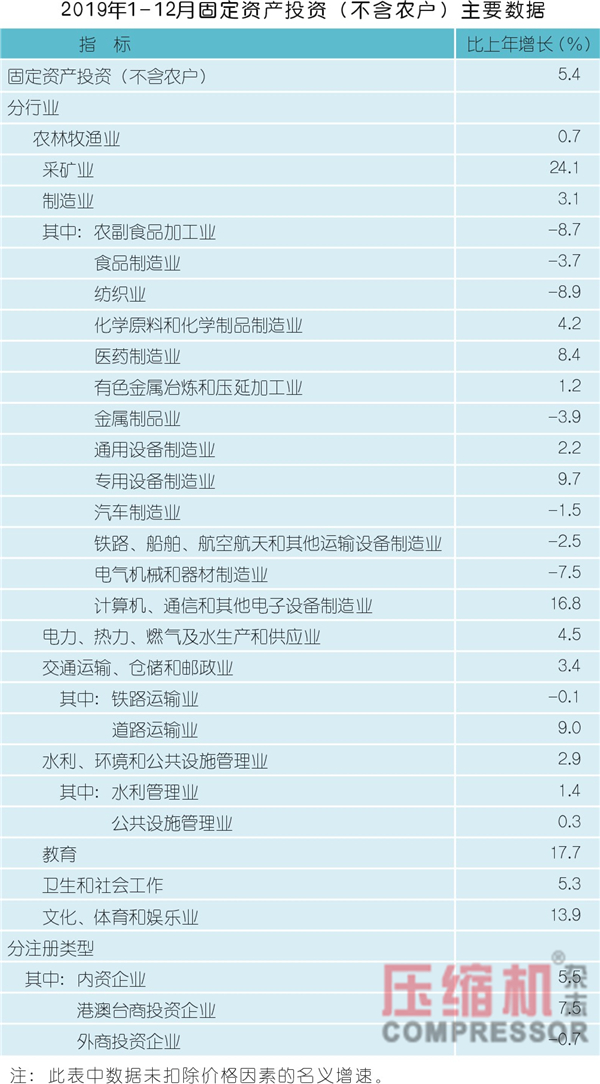

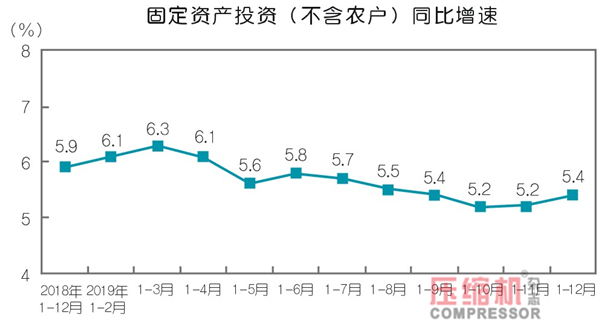

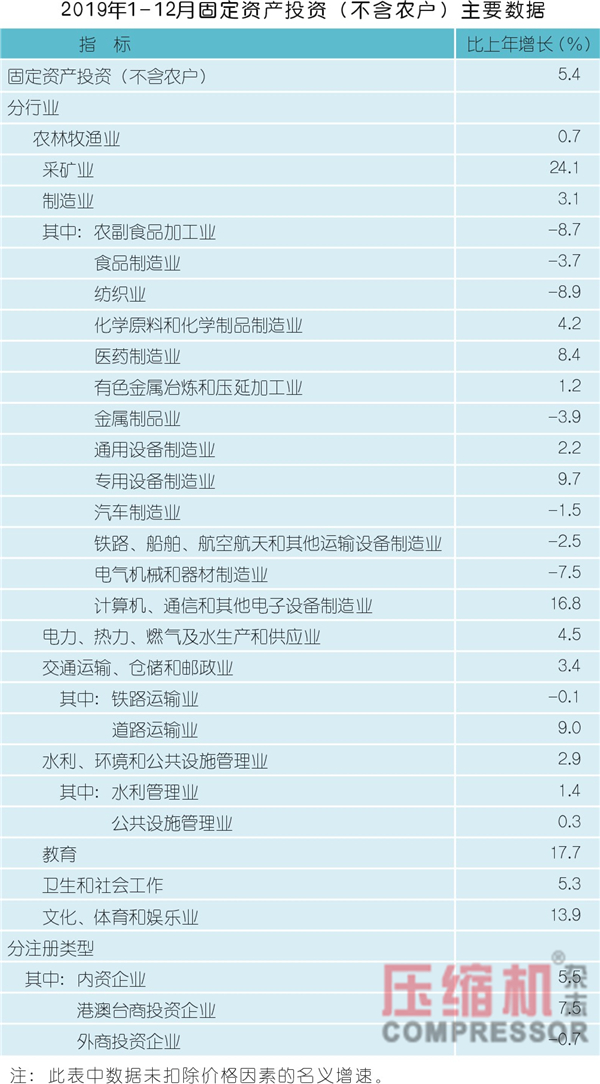

2019年1-12月,全國固定資產投資(不含農戶)551478億元,比上年增長5.4%。

分產業看,第一產業投資12633億元,比上年增長0.6%;第二產業投資163070億元,增長3.2%,增速加快0.8個百分點;第三產業投資375775億元,增長6.5%,增速回落0.2個百分點。

第二產業中,工業投資比上年增長4.3%。其中,采礦業投資增長24.1%,增速回落1.2個百分點;制造業投資增長3.1%,增速加快0.6個百分點;電力、熱力、燃氣及水生產和供應業投資增長4.5%,增速加快0.9個百分點。

第三產業中,基礎設施投資(不含電力、熱力、燃氣及水生產和供應業)比上年增長3.8%。其中,鐵路運輸業投資下降0.1%;道路運輸業投資增長9.0%,增速加快0.2個百分點;水利業投資增長1.4%,增速回落0.3個百分點;公共設施業投資增長0.3%,增速加快0.1個百分點。

分地區看,東部地區投資比上年增長4.1%;中部地區投資增長9.5%,增速加快0.2個百分點;西部地區投資增長5.6%,增速加快0.7個百分點;東北地區投資下降3.0%,降幅收窄0.7個百分點。

2019年1-12月,全國固定資產投資(不含農戶)551478億元,比上年增長5.4%。

分產業看,第一產業投資12633億元,比上年增長0.6%;第二產業投資163070億元,增長3.2%,增速加快0.8個百分點;第三產業投資375775億元,增長6.5%,增速回落0.2個百分點。

第二產業中,工業投資比上年增長4.3%。其中,采礦業投資增長24.1%,增速回落1.2個百分點;制造業投資增長3.1%,增速加快0.6個百分點;電力、熱力、燃氣及水生產和供應業投資增長4.5%,增速加快0.9個百分點。

第三產業中,基礎設施投資(不含電力、熱力、燃氣及水生產和供應業)比上年增長3.8%。其中,鐵路運輸業投資下降0.1%;道路運輸業投資增長9.0%,增速加快0.2個百分點;水利業投資增長1.4%,增速回落0.3個百分點;公共設施業投資增長0.3%,增速加快0.1個百分點。

分地區看,東部地區投資比上年增長4.1%;中部地區投資增長9.5%,增速加快0.2個百分點;西部地區投資增長5.6%,增速加快0.7個百分點;東北地區投資下降3.0%,降幅收窄0.7個百分點。

2019年壓縮機行業運行數據

壓縮機行業受各方面因素交織影響,7.5~75kW(含75kW)的機型銷量下滑17%左右,90~300kW的機型銷量維持穩定,略有上漲,部分企業增長5%以上。

從大環境看,2019年進入十三五規劃末期,國家主導的重大項目大多已處于投產階段,先期的大規模投資已經結束,導致對壓縮機的需求減少;分行業看,對壓縮機有重大需求的領域如鋼鐵、煤炭、水泥、房地產、汽車、石油化工等,或因產能過剩,或因產業結構調整等,加之環保壓力較大,導致壓縮機總需求不足;而對外出口占比較大的一些行業如紡織、玩具、塑料制品和機電產品等,受累于中美貿易戰影響,停工限產嚴重,降低了對空壓機的需求。

不過,由于壓縮機應用領域廣泛,2019年部分領域的需求增長明顯,如金屬冶煉、陶瓷、玻璃、電子行業、單晶硅、節能改造等市場,節能置換意向明顯。從后半年開始,交通基建項目批復密集,工程機械市場火爆,進而有力帶動移動空壓機市場向好。

壓縮機應用細分領域數據分析

2019年1-12月全國生鐵、粗鋼和鋼材產量分別為80937萬噸、99634萬噸、120477萬噸,同比分別增長5.3%、8.3%、9.8%。2019年1-12月全國累計出口鋼材6429.3萬噸,同比下降7.3%;累計進口鋼材1230.4萬噸,同比下降6.5%。

近五年來,鋼鐵行業總體運行平穩、穩中向好,但同時穩中有憂,尤其是2019年出現的產能釋放快、鐵礦石價格大幅上漲、環保壓力加大等問題亟需各方面關注、解決。2020年鋼鐵行業將鞏固供給側結構性改革成果,嚴禁新增產能。

壓縮機企業需關注:從鋼鐵行業大環境可見,在未來無特殊變化的情況下,該市場對壓縮機的需求將呈現持續溫和增長態勢,不會大起大落,而需求類型將以節能置換為主,新建新增產能需求為輔。基于此,對于鋼鐵企業而言,壓縮機的可靠性和能效兩項指標,將排在用戶考察因素的前兩位。

化工行業

經濟增速放緩,化工行業景氣回落,大宗化學品持續低迷。受宏觀經濟增速放緩的影響,大宗化工品整體處于周期低位,化工行業表現較弱。2019年初到2019年11月中旬,中國化工產品價格指數下降11.88%,且下降趨勢尚未減速,同時化工行業企業整體利潤進入負增長階段。

化工行業進入產能投放期,強者更強或成主旋律。化纖行業經歷17/18年集中建設,2019 年逐步進入投產期;化工原料與制成品固定資產投資完成額于2018 年下半年恢復正增長,2019 前三季度實現同比增幅7.60%。

近三年來化工行業上市公司(剔除兩桶油)的在建工程增幅115%,市值前15 的頭部公司貢獻了85%的在建工程增量,行業集中度顯著提升,未來強者更強的趨勢將日益明確。

壓縮機企業需關注: 2019年化工行業下游需求整體表現不佳,增長幅度不大,而目前又已過了設備投資、采購和建設期,進入平穩運行階段,因此,化工行業對壓縮機的需求較低。與此同時,2019年,中國經歷了數次重大化工安全事故,在環保與安全的警戒線越繃越緊的情況下,江浙、晉魯地區大批化工園區被關閉,化工項目立項審批周期延長,投資積極性受挫。預計2020年,化工壓縮機及相關配套空氣動力壓縮機需求大概率會繼續下行。

房地產

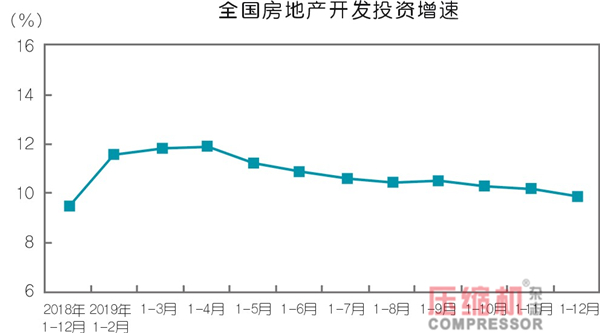

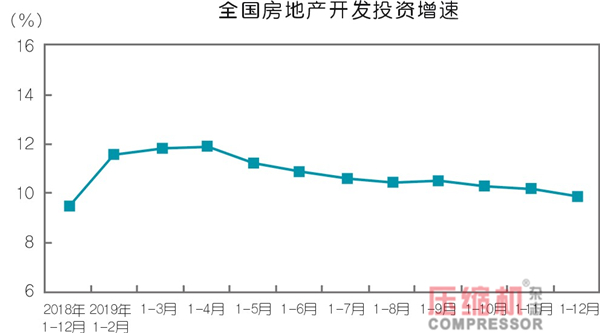

2019年1—12月份,全國房地產開發投資132194億元,比上年增長9.9%,比上年加快0.4個百分點。2019年,房地產開發企業房屋施工面積893821萬平方米,比上年增長8.7%。

2019年以來,在中央明確“穩地價、穩房價、穩預期”的目標定調下,市場調控趨于常態化,信貸層面逐漸收緊,房地產市場基本保持穩定。總體來看,目前行業保持長期平穩發展的市場環境已趨于明朗,預計2020年企業整體規模增長將維持穩中有升。

壓縮機企業需關注:我國目前的城市化率只有58%,預計到2020年能達到60%。而根據國際經驗來看,只有城市化率達到70%以上,一個國家的城市化進程才會逐漸平穩減慢。但與此同時,由于我國幅員遼闊,地域差距極大,情況會更加復雜多變,其對于壓縮機的需求,也會呈現平穩增長態勢。

2019年壓縮機行業運行數據

壓縮機行業受各方面因素交織影響,7.5~75kW(含75kW)的機型銷量下滑17%左右,90~300kW的機型銷量維持穩定,略有上漲,部分企業增長5%以上。

從大環境看,2019年進入十三五規劃末期,國家主導的重大項目大多已處于投產階段,先期的大規模投資已經結束,導致對壓縮機的需求減少;分行業看,對壓縮機有重大需求的領域如鋼鐵、煤炭、水泥、房地產、汽車、石油化工等,或因產能過剩,或因產業結構調整等,加之環保壓力較大,導致壓縮機總需求不足;而對外出口占比較大的一些行業如紡織、玩具、塑料制品和機電產品等,受累于中美貿易戰影響,停工限產嚴重,降低了對空壓機的需求。

不過,由于壓縮機應用領域廣泛,2019年部分領域的需求增長明顯,如金屬冶煉、陶瓷、玻璃、電子行業、單晶硅、節能改造等市場,節能置換意向明顯。從后半年開始,交通基建項目批復密集,工程機械市場火爆,進而有力帶動移動空壓機市場向好。

壓縮機應用細分領域數據分析

2019年1-12月全國生鐵、粗鋼和鋼材產量分別為80937萬噸、99634萬噸、120477萬噸,同比分別增長5.3%、8.3%、9.8%。2019年1-12月全國累計出口鋼材6429.3萬噸,同比下降7.3%;累計進口鋼材1230.4萬噸,同比下降6.5%。

近五年來,鋼鐵行業總體運行平穩、穩中向好,但同時穩中有憂,尤其是2019年出現的產能釋放快、鐵礦石價格大幅上漲、環保壓力加大等問題亟需各方面關注、解決。2020年鋼鐵行業將鞏固供給側結構性改革成果,嚴禁新增產能。

壓縮機企業需關注:從鋼鐵行業大環境可見,在未來無特殊變化的情況下,該市場對壓縮機的需求將呈現持續溫和增長態勢,不會大起大落,而需求類型將以節能置換為主,新建新增產能需求為輔。基于此,對于鋼鐵企業而言,壓縮機的可靠性和能效兩項指標,將排在用戶考察因素的前兩位。

化工行業

經濟增速放緩,化工行業景氣回落,大宗化學品持續低迷。受宏觀經濟增速放緩的影響,大宗化工品整體處于周期低位,化工行業表現較弱。2019年初到2019年11月中旬,中國化工產品價格指數下降11.88%,且下降趨勢尚未減速,同時化工行業企業整體利潤進入負增長階段。

化工行業進入產能投放期,強者更強或成主旋律。化纖行業經歷17/18年集中建設,2019 年逐步進入投產期;化工原料與制成品固定資產投資完成額于2018 年下半年恢復正增長,2019 前三季度實現同比增幅7.60%。

近三年來化工行業上市公司(剔除兩桶油)的在建工程增幅115%,市值前15 的頭部公司貢獻了85%的在建工程增量,行業集中度顯著提升,未來強者更強的趨勢將日益明確。

壓縮機企業需關注: 2019年化工行業下游需求整體表現不佳,增長幅度不大,而目前又已過了設備投資、采購和建設期,進入平穩運行階段,因此,化工行業對壓縮機的需求較低。與此同時,2019年,中國經歷了數次重大化工安全事故,在環保與安全的警戒線越繃越緊的情況下,江浙、晉魯地區大批化工園區被關閉,化工項目立項審批周期延長,投資積極性受挫。預計2020年,化工壓縮機及相關配套空氣動力壓縮機需求大概率會繼續下行。

房地產

2019年1—12月份,全國房地產開發投資132194億元,比上年增長9.9%,比上年加快0.4個百分點。2019年,房地產開發企業房屋施工面積893821萬平方米,比上年增長8.7%。

2019年以來,在中央明確“穩地價、穩房價、穩預期”的目標定調下,市場調控趨于常態化,信貸層面逐漸收緊,房地產市場基本保持穩定。總體來看,目前行業保持長期平穩發展的市場環境已趨于明朗,預計2020年企業整體規模增長將維持穩中有升。

壓縮機企業需關注:我國目前的城市化率只有58%,預計到2020年能達到60%。而根據國際經驗來看,只有城市化率達到70%以上,一個國家的城市化進程才會逐漸平穩減慢。但與此同時,由于我國幅員遼闊,地域差距極大,情況會更加復雜多變,其對于壓縮機的需求,也會呈現平穩增長態勢。

基建行業

基建行業可以大致分為兩類:一類是中央政府主導的項目,例如鐵路、電力熱力等行業。由于2019年中央財政支出加大,這些領域的資金相對充裕,2019年以來投資增速有所回升。但鐵路方面,截至2018年底全國鐵路營業里程達到13.1萬公里以上,其中高鐵2.9萬公里以上,因此十三五規劃的目標已經接近完成,留給2019-2020年的空間有限。電力方面,其建設進度與下游的用電需求有較強的相關性。2018年年中以來國內用電增速出現持續下行,加上電力投資面臨向清潔能源結構轉型要求,導致電力投資2018年以來保持持續負增長,2019年僅實現降幅收窄狀態。

基建行業另一類是地方政府主導項目,例如公路、水利、公共設施等行業。這類行業投資進一步增長的空間較大,但受地方政府財力限制,配套資金不足,因此2019年以來投資增速(除水利外)出現小幅下行。除此之外,還有幾個行業固定資產投資增速保持高速增長,如生態環保、燃氣和水供應等,不過這些行業的投資規模相對較小,因此對基建投資整體拉動作用也相對有限。

2015年以來,每年新增專項債規模為1000億、4000億、8000億、1.35萬億和2.15萬億,每年較前一年分別增加3000、4000、5500、8000億元,呈現逐年遞增的格局。預計2020年新增專項債額度或提升至3.25~3.35萬億元、較2019年將增加1.0~1.2萬億元。

壓縮機企業需關注:基建行業較關注移動空壓機,2019年受益于基建行業整體復蘇,尤其下半年國家基建項目的密集批復,移動機增長快速,為行業帶來極大利好。但受限于部分大的子行業已基本完成十三五規劃,作為十三五最后一年的2020年,移動機能否整年延續去年的高速增長還是未知。在此情況下,壓縮機企業需要及時抓住短暫的市場機遇。

水泥行業

2019年全國水泥產量23.3億噸,同比增長6.1%,是近五年來增長最快的一年,水泥熟料產量更是創下歷史新高,總量達到15.2億噸。

從六大區域來看,東北水泥產量同比增長最快,漲幅為13%。 其次是華東,同比增長9.4%,本地需求強勁是主因。全國31個省份,僅有5個省份是同比負增長,26個省份同比正增長,其中,8個省份實現了2位數的高增長。可見,市場需求在不同區域分化依然明顯。

水泥行業量效齊升得益于供給側結構性改革的持續推進、錯峰生產常態化、環保限產加劇、基建房地產行業的有力支持以及行業自律意識的提高等諸多原因。

由于國內水泥行業產能嚴重過剩,環保限產措施由“一刀切”逐步調整為差異化停產,同時受經濟下行壓力加大等客觀因素影響,水泥行業要維持當前的行業效益和增長并非易事。

壓縮機企業需關注:從統計數據和市場信息看,2019年水泥行業對壓縮機的需求增長較快。展望2020年,由于錯峰生產、環保限產、產能置換等限制性政策繼續實施,同時產能嚴重過剩,壓縮機在水泥行業不會有太大的躍升,以持續穩定增長為主。不過,為穩增長,2019年底到2020年初,交通基建行業項目審批加快,會在一定程度上刺激對水泥的需求,從而帶動壓縮機銷量的增長。因此,壓縮機企業在水泥行業除做好新增產能需求、節能置換需求應對之外,對節能改造的重要性需提高重視程度。

紡織行業

2019年宏觀經濟承壓,加之中美貿易戰波及,導致紡織服裝行業面臨很大的挑戰。從數據來看,整體服裝行業社零數據稍顯疲軟,2019年1-11月,服裝針織鞋帽紡織品累計同比增長3%。

2019年尤其是下半年化纖行業產能投放集中,但整體需求無明顯改觀,包括PTA產業鏈都存在產能過剩,一直處于累積庫存狀態。棉紡行業供大于需格局難以改變,加之環保政策的推行,以及宏觀環境的不穩定,紡織行業面臨較為嚴峻的考驗。2019年之后我國紡織服裝、服飾行業虧損企業在增多,特別是進入4月之后。4-7月的虧損企業單位數同比分別是10.2%、7.2%、9.2%、10.1%,更為驚人的是8月的虧損企業單位數同比增加14.1%。

壓縮機企業需關注:由于自身及外部環境影響,2019年紡織行業對壓縮機的銷售增長貢獻率較低。2020年,紡織行業在人力成本、化工原材料、環保政策、終端需求等方面將繼續承壓,而開年之初相比其它行業,新型冠狀病毒疫情對勞動密集型的紡織行業的創傷更重。對于2020年紡織業,唯一值得壓縮機企業期待的是,已經歷時近兩年的中美貿易戰,或將在第一階段協議簽署之后有較為顯著的經濟帶動效應。

醫藥行業

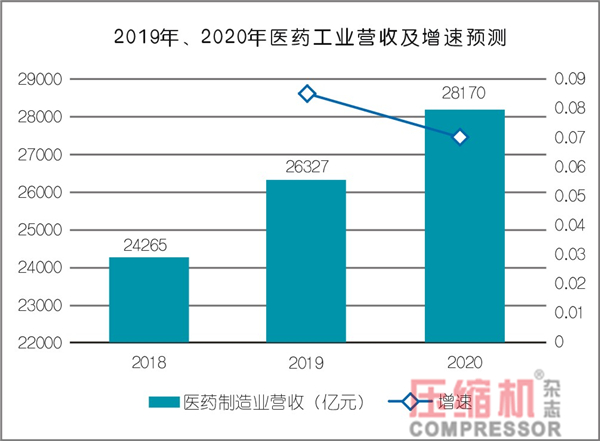

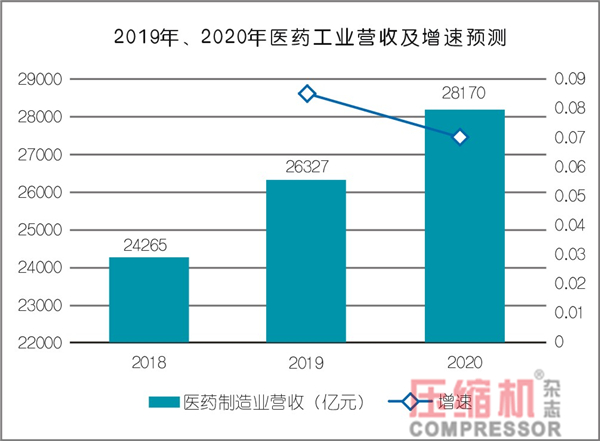

數據顯示,2019年醫藥制造業營業收入達到26327億元,同比增長約為8.5%,預計2020年醫藥制造業營業收入將達到28170億元,同比增長約為7%。從銷售額來看,2019年藥品市場銷售額將達到17816億元,同比增長4%;2020年藥品市場銷售額將達到18351億元,同比增長3%。

基建行業

基建行業可以大致分為兩類:一類是中央政府主導的項目,例如鐵路、電力熱力等行業。由于2019年中央財政支出加大,這些領域的資金相對充裕,2019年以來投資增速有所回升。但鐵路方面,截至2018年底全國鐵路營業里程達到13.1萬公里以上,其中高鐵2.9萬公里以上,因此十三五規劃的目標已經接近完成,留給2019-2020年的空間有限。電力方面,其建設進度與下游的用電需求有較強的相關性。2018年年中以來國內用電增速出現持續下行,加上電力投資面臨向清潔能源結構轉型要求,導致電力投資2018年以來保持持續負增長,2019年僅實現降幅收窄狀態。

基建行業另一類是地方政府主導項目,例如公路、水利、公共設施等行業。這類行業投資進一步增長的空間較大,但受地方政府財力限制,配套資金不足,因此2019年以來投資增速(除水利外)出現小幅下行。除此之外,還有幾個行業固定資產投資增速保持高速增長,如生態環保、燃氣和水供應等,不過這些行業的投資規模相對較小,因此對基建投資整體拉動作用也相對有限。

2015年以來,每年新增專項債規模為1000億、4000億、8000億、1.35萬億和2.15萬億,每年較前一年分別增加3000、4000、5500、8000億元,呈現逐年遞增的格局。預計2020年新增專項債額度或提升至3.25~3.35萬億元、較2019年將增加1.0~1.2萬億元。

壓縮機企業需關注:基建行業較關注移動空壓機,2019年受益于基建行業整體復蘇,尤其下半年國家基建項目的密集批復,移動機增長快速,為行業帶來極大利好。但受限于部分大的子行業已基本完成十三五規劃,作為十三五最后一年的2020年,移動機能否整年延續去年的高速增長還是未知。在此情況下,壓縮機企業需要及時抓住短暫的市場機遇。

水泥行業

2019年全國水泥產量23.3億噸,同比增長6.1%,是近五年來增長最快的一年,水泥熟料產量更是創下歷史新高,總量達到15.2億噸。

從六大區域來看,東北水泥產量同比增長最快,漲幅為13%。 其次是華東,同比增長9.4%,本地需求強勁是主因。全國31個省份,僅有5個省份是同比負增長,26個省份同比正增長,其中,8個省份實現了2位數的高增長。可見,市場需求在不同區域分化依然明顯。

水泥行業量效齊升得益于供給側結構性改革的持續推進、錯峰生產常態化、環保限產加劇、基建房地產行業的有力支持以及行業自律意識的提高等諸多原因。

由于國內水泥行業產能嚴重過剩,環保限產措施由“一刀切”逐步調整為差異化停產,同時受經濟下行壓力加大等客觀因素影響,水泥行業要維持當前的行業效益和增長并非易事。

壓縮機企業需關注:從統計數據和市場信息看,2019年水泥行業對壓縮機的需求增長較快。展望2020年,由于錯峰生產、環保限產、產能置換等限制性政策繼續實施,同時產能嚴重過剩,壓縮機在水泥行業不會有太大的躍升,以持續穩定增長為主。不過,為穩增長,2019年底到2020年初,交通基建行業項目審批加快,會在一定程度上刺激對水泥的需求,從而帶動壓縮機銷量的增長。因此,壓縮機企業在水泥行業除做好新增產能需求、節能置換需求應對之外,對節能改造的重要性需提高重視程度。

紡織行業

2019年宏觀經濟承壓,加之中美貿易戰波及,導致紡織服裝行業面臨很大的挑戰。從數據來看,整體服裝行業社零數據稍顯疲軟,2019年1-11月,服裝針織鞋帽紡織品累計同比增長3%。

2019年尤其是下半年化纖行業產能投放集中,但整體需求無明顯改觀,包括PTA產業鏈都存在產能過剩,一直處于累積庫存狀態。棉紡行業供大于需格局難以改變,加之環保政策的推行,以及宏觀環境的不穩定,紡織行業面臨較為嚴峻的考驗。2019年之后我國紡織服裝、服飾行業虧損企業在增多,特別是進入4月之后。4-7月的虧損企業單位數同比分別是10.2%、7.2%、9.2%、10.1%,更為驚人的是8月的虧損企業單位數同比增加14.1%。

壓縮機企業需關注:由于自身及外部環境影響,2019年紡織行業對壓縮機的銷售增長貢獻率較低。2020年,紡織行業在人力成本、化工原材料、環保政策、終端需求等方面將繼續承壓,而開年之初相比其它行業,新型冠狀病毒疫情對勞動密集型的紡織行業的創傷更重。對于2020年紡織業,唯一值得壓縮機企業期待的是,已經歷時近兩年的中美貿易戰,或將在第一階段協議簽署之后有較為顯著的經濟帶動效應。

醫藥行業

數據顯示,2019年醫藥制造業營業收入達到26327億元,同比增長約為8.5%,預計2020年醫藥制造業營業收入將達到28170億元,同比增長約為7%。從銷售額來看,2019年藥品市場銷售額將達到17816億元,同比增長4%;2020年藥品市場銷售額將達到18351億元,同比增長3%。

壓縮機企業需關注:自2019年兩票制推行開始,我國醫藥經濟就開始出現上下游增幅背離的現象,工業銷售額增速提升,商業銷售額下滑。由此可見,2019年醫藥制造業對壓縮機的需求增長穩定,但2020年之后,增長會有所回落。從目前各制藥企業的公開數據看,原材料成本、研發成本、生產成本等占藥品整體成本相對較低,占據高比例的是運營成本、商務成本、資金成本等。因此,壓縮機采購、運營成本在醫藥行業所占采購影響因素較小,而壓縮空氣潔凈度、穩定性、故障率等是該行業重點考量的對象。由此亦可見,除干式無油螺桿壓縮機、離心式壓縮機之外,水潤滑無油螺桿壓縮機要進入醫藥行業,需加快產品成熟度進程。

食品制造業

2019年1-11月,全國規模以上食品企業工業增加值保持穩定增長,其中農副產品加工業累計同比增長2.1%,食品制造業累計同比增長5.4%,酒、飲料和精制茶制造業累計同比增長6.0%。

全國規模以上食品工業企業營業收入72475.6億元,同比增長5.6%;利潤總額5022.2億元,同比增長12.6%。其中,農副食品加工業營業收入41615.9億元,同比增長4.8%;利潤總額1566.7億元,同比增長8.3%。食品制造業營業收入17115.5億元,同比增長6.5%;利潤總額1479.0億元,同比增長11.1%。酒、飲料和精制茶制造業營業收入13744.2億元,同比增長6.7%;利潤總額1976.5億元,同比增長17.4%。

壓縮機企業需關注:2015年之前,特別是在2010年前后,食品行業的增長速度非常快,保持了兩位數的增長,個別年份達到將近20%的增長速度。2015年之后行業的增長就降至個位數,和中國GDP的增速基本相同。預計到2020年,食品飲料行業格局沒有大的變化,仍然會延續2015年之后的緩慢增長態勢。

糧油、食品等屬于無價格彈性商品,其需求不受市場行情的影響,因而壓縮機在食品飲料行業的市場一直處于穩步小幅上升趨勢。不過,近年來,受環保節能與食品安全督查影響,干式無油機、水潤滑無油機以及節能機型在該行業的漲幅高于普通機型。

電力行業

截至2019年底,全國全口徑發電裝機容量20.1億千瓦、同比增長5.8%。分類型看,水電3.6億千瓦、核電4874萬千瓦、并網風電2.1億千瓦、并網太陽能發電2.0億千瓦、火電11.9億千瓦。火電裝機容量中,煤電裝機10.4億千瓦、氣電9022萬千瓦。

2019年,全國新增發電裝機容量10173萬千瓦,比上年少投產2612萬千瓦;其中新增非化石能源發電裝機容量6389萬千瓦,占新增發電裝機總容量的62.8%。新增煤電、氣電裝機容量分別為2989萬千瓦和629萬千瓦,分別比上年少投產67萬千瓦和255萬千瓦。

預計2020年全國基建新增發電裝機容量1.2億千瓦左右,其中非化石能源發電裝機投產8700萬千瓦左右。預計2020年底全國發電裝機容量21.3億千瓦,增長6%左右;非化石能源發電裝機合計9.3億千瓦左右,占總裝機容量比重上升至43.6%,比2019年底提高1.7個百分點左右。

壓縮機企業需關注:壓縮機在電力行業的應用主要在于火電領域,應用環節多且用氣量大。而我國電力主要由火電構成,因此,在2019年火電發電量增長貢獻率占比較小的情況下,壓縮機在電力行業的整體增長有限。同時,受環保影響,在國家層面限制發展火電的長期政策下,壓縮機在火電領域難有大的突破,但在水電、核電等方面,值得期待。

天然氣行業

2019年,天然氣生產快速增長,天然氣新增探明儲量達到1.4萬億立方米,比上年增長68.0%。天然氣產量1736億立方米,增長9.8%,連續三年增產超過100億立方米。其中,致密砂巖氣、頁巖氣和煤層氣等非常規天然氣產量占比超過30%,增長23.0%,拉動全部天然氣產量增長6.9個百分點。

2020年全國天然氣消費增速將進一步下滑,消費量將在3290億立方米左右,同比增8.8%。這一數字低于2019年9%的消費量增速。預計2020年城市燃氣仍為天然氣消費量最大領域,消費需求將達1318億立方米,占消費總量40%;其次是工業用氣1093億立方米,占比可達33.2%;發電用氣587億立方米和化工用氣292億立方米,占比分別為8.9%和7.8%。

壓縮機企業需關注:與國際水準相比,我國天然氣消費量占社會總能源需求量比例依舊較低,但由于受供需及成本等因素影響,天然氣消費快速增長階段基本結束,也因此國家制定了“宜煤則煤、宜氣則氣”的政策。2019年除了部分月份外,市場供應整體寬松。在此背景下,盡管新探明天然氣儲藏量比較大,但市場投資開采熱情較低,預計2020年壓縮機在天然氣開采、集輸等領域的需求不甚樂觀。

從供應上來看,國內開采產量穩步提高,進口LNG及中俄東線天然氣管道疏通,預計2020年中國天然氣供應上更加充裕,價格或將處于低位,但未來一年液化天然氣有挑戰也有機遇,在城燃、發電、工業等領域將占重要份額,壓縮機在此壓領域有一定增長機會。

汽車行業

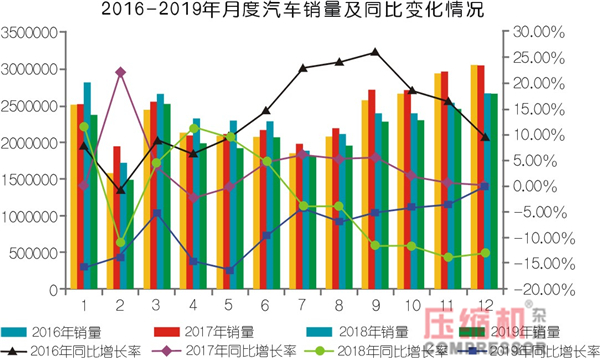

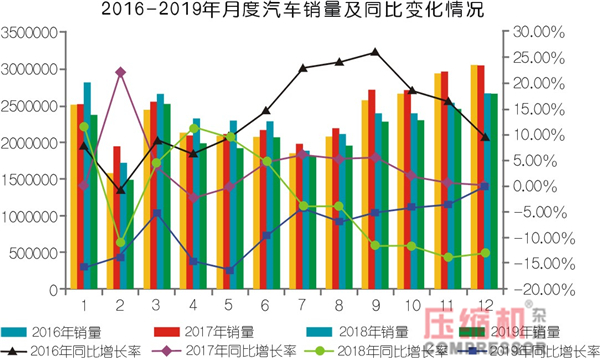

2019年1-12月,汽車產銷分別完成2572.1萬輛和2576.9萬輛,同比分別下降7.5%和8.2%。新能源汽車產銷分別完成124.2萬輛和120.6萬輛,產量同比下降2.3%和4%。其中,純電動汽車產銷分別完成102萬輛和97.2萬輛,產量同比增長3.4%,銷量同比下降1.2%;插電式混合動力汽車產銷分別為22萬輛和23.2萬輛,同比分別下降22.5%和14.5%;燃料電池汽車產銷分別完成2833輛和2737輛,比上年同期分別增長85.5%和79.2%。1-11月,汽車工業重點企業(集團)累計實現主營業務收入36301.8億元,同比下降4.3%;累計實現利稅總額4735.7億元,同比下降16%。

近幾年,我國汽車銷售市場較為低迷,2018年國內汽車市場進入拐點,汽車產銷同比均呈較快下降。2019年汽車行業發展狀況仍然不太樂觀,2019年全年中國汽車累計銷量達到2576.9萬輛,同比下降8.2%。

壓縮機企業需關注:自2019年兩票制推行開始,我國醫藥經濟就開始出現上下游增幅背離的現象,工業銷售額增速提升,商業銷售額下滑。由此可見,2019年醫藥制造業對壓縮機的需求增長穩定,但2020年之后,增長會有所回落。從目前各制藥企業的公開數據看,原材料成本、研發成本、生產成本等占藥品整體成本相對較低,占據高比例的是運營成本、商務成本、資金成本等。因此,壓縮機采購、運營成本在醫藥行業所占采購影響因素較小,而壓縮空氣潔凈度、穩定性、故障率等是該行業重點考量的對象。由此亦可見,除干式無油螺桿壓縮機、離心式壓縮機之外,水潤滑無油螺桿壓縮機要進入醫藥行業,需加快產品成熟度進程。

食品制造業

2019年1-11月,全國規模以上食品企業工業增加值保持穩定增長,其中農副產品加工業累計同比增長2.1%,食品制造業累計同比增長5.4%,酒、飲料和精制茶制造業累計同比增長6.0%。

全國規模以上食品工業企業營業收入72475.6億元,同比增長5.6%;利潤總額5022.2億元,同比增長12.6%。其中,農副食品加工業營業收入41615.9億元,同比增長4.8%;利潤總額1566.7億元,同比增長8.3%。食品制造業營業收入17115.5億元,同比增長6.5%;利潤總額1479.0億元,同比增長11.1%。酒、飲料和精制茶制造業營業收入13744.2億元,同比增長6.7%;利潤總額1976.5億元,同比增長17.4%。

壓縮機企業需關注:2015年之前,特別是在2010年前后,食品行業的增長速度非常快,保持了兩位數的增長,個別年份達到將近20%的增長速度。2015年之后行業的增長就降至個位數,和中國GDP的增速基本相同。預計到2020年,食品飲料行業格局沒有大的變化,仍然會延續2015年之后的緩慢增長態勢。

糧油、食品等屬于無價格彈性商品,其需求不受市場行情的影響,因而壓縮機在食品飲料行業的市場一直處于穩步小幅上升趨勢。不過,近年來,受環保節能與食品安全督查影響,干式無油機、水潤滑無油機以及節能機型在該行業的漲幅高于普通機型。

電力行業

截至2019年底,全國全口徑發電裝機容量20.1億千瓦、同比增長5.8%。分類型看,水電3.6億千瓦、核電4874萬千瓦、并網風電2.1億千瓦、并網太陽能發電2.0億千瓦、火電11.9億千瓦。火電裝機容量中,煤電裝機10.4億千瓦、氣電9022萬千瓦。

2019年,全國新增發電裝機容量10173萬千瓦,比上年少投產2612萬千瓦;其中新增非化石能源發電裝機容量6389萬千瓦,占新增發電裝機總容量的62.8%。新增煤電、氣電裝機容量分別為2989萬千瓦和629萬千瓦,分別比上年少投產67萬千瓦和255萬千瓦。

預計2020年全國基建新增發電裝機容量1.2億千瓦左右,其中非化石能源發電裝機投產8700萬千瓦左右。預計2020年底全國發電裝機容量21.3億千瓦,增長6%左右;非化石能源發電裝機合計9.3億千瓦左右,占總裝機容量比重上升至43.6%,比2019年底提高1.7個百分點左右。

壓縮機企業需關注:壓縮機在電力行業的應用主要在于火電領域,應用環節多且用氣量大。而我國電力主要由火電構成,因此,在2019年火電發電量增長貢獻率占比較小的情況下,壓縮機在電力行業的整體增長有限。同時,受環保影響,在國家層面限制發展火電的長期政策下,壓縮機在火電領域難有大的突破,但在水電、核電等方面,值得期待。

天然氣行業

2019年,天然氣生產快速增長,天然氣新增探明儲量達到1.4萬億立方米,比上年增長68.0%。天然氣產量1736億立方米,增長9.8%,連續三年增產超過100億立方米。其中,致密砂巖氣、頁巖氣和煤層氣等非常規天然氣產量占比超過30%,增長23.0%,拉動全部天然氣產量增長6.9個百分點。

2020年全國天然氣消費增速將進一步下滑,消費量將在3290億立方米左右,同比增8.8%。這一數字低于2019年9%的消費量增速。預計2020年城市燃氣仍為天然氣消費量最大領域,消費需求將達1318億立方米,占消費總量40%;其次是工業用氣1093億立方米,占比可達33.2%;發電用氣587億立方米和化工用氣292億立方米,占比分別為8.9%和7.8%。

壓縮機企業需關注:與國際水準相比,我國天然氣消費量占社會總能源需求量比例依舊較低,但由于受供需及成本等因素影響,天然氣消費快速增長階段基本結束,也因此國家制定了“宜煤則煤、宜氣則氣”的政策。2019年除了部分月份外,市場供應整體寬松。在此背景下,盡管新探明天然氣儲藏量比較大,但市場投資開采熱情較低,預計2020年壓縮機在天然氣開采、集輸等領域的需求不甚樂觀。

從供應上來看,國內開采產量穩步提高,進口LNG及中俄東線天然氣管道疏通,預計2020年中國天然氣供應上更加充裕,價格或將處于低位,但未來一年液化天然氣有挑戰也有機遇,在城燃、發電、工業等領域將占重要份額,壓縮機在此壓領域有一定增長機會。

汽車行業

2019年1-12月,汽車產銷分別完成2572.1萬輛和2576.9萬輛,同比分別下降7.5%和8.2%。新能源汽車產銷分別完成124.2萬輛和120.6萬輛,產量同比下降2.3%和4%。其中,純電動汽車產銷分別完成102萬輛和97.2萬輛,產量同比增長3.4%,銷量同比下降1.2%;插電式混合動力汽車產銷分別為22萬輛和23.2萬輛,同比分別下降22.5%和14.5%;燃料電池汽車產銷分別完成2833輛和2737輛,比上年同期分別增長85.5%和79.2%。1-11月,汽車工業重點企業(集團)累計實現主營業務收入36301.8億元,同比下降4.3%;累計實現利稅總額4735.7億元,同比下降16%。

近幾年,我國汽車銷售市場較為低迷,2018年國內汽車市場進入拐點,汽車產銷同比均呈較快下降。2019年汽車行業發展狀況仍然不太樂觀,2019年全年中國汽車累計銷量達到2576.9萬輛,同比下降8.2%。

截至2019年6月底,國內汽車保有量高達2.5億輛;汽車駕駛員數量也達到4.22億人。龐大的汽車保有量和駕駛員數量,為汽車后市場帶來巨大的想象空間。

壓縮機企業需關注:隨著整車產銷量不斷下滑,汽車行業的寒冬不斷加劇,不少依附于整車廠的零配件企業處于虧損或關停狀態,這導致壓縮機在汽車行業的需求連續兩年不佳。預計2020年依然會延續之前的下行態勢。

不過,國內巨大的汽車保有量,為維修、保養、改裝帶來巨大的市場空間,該環節對空壓機有不小的需求,一定程度上可以彌補制造環節萎縮而留下的空白。

采礦業

2019年,采礦業投資增長24.1%,增速回落1.2個百分點,增加值同比增長5%。采礦業產能利用率為74.4%,比上年上升2.5個百分點。煤炭開采和洗選業產能利用率為70.6%,與上年持平。石油和天然氣開采業產能利用率為91.2%,比上年上升2.9個百分點。

2019年,規模以上工業原煤產量37.5億噸,比上年增長4.2%,增速比上年回落1.0個百分點。對年產30萬噸以下煤礦分類處置,關閉退出落后煤礦,同時煤炭優質產能持續釋放,向資源富集地區進一步集中,山西、內蒙古、陜西和新疆原煤產量占全國76.8%,占比較上年提高了2.5個百分點。

壓縮機企業需關注: 2019年,采礦業投資增速較快,但產能利用率整體水平依舊較低。與此同時,國家在逐漸推進散亂小等30萬噸以下煤礦退出市場政策,可以預見,壓縮機在整個采礦行業的需求增長不會太大。具體到煤炭行業,重點關注市場在于舊機節能置換方面,側重幾處煤炭資源富集地區。

電子通信

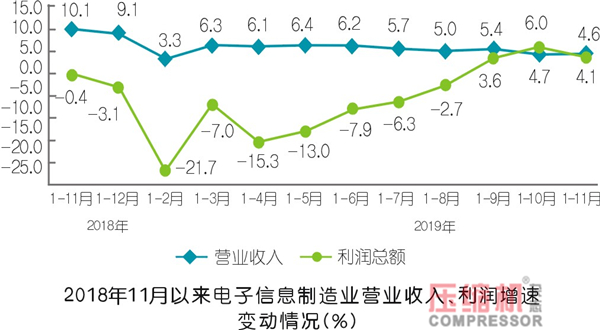

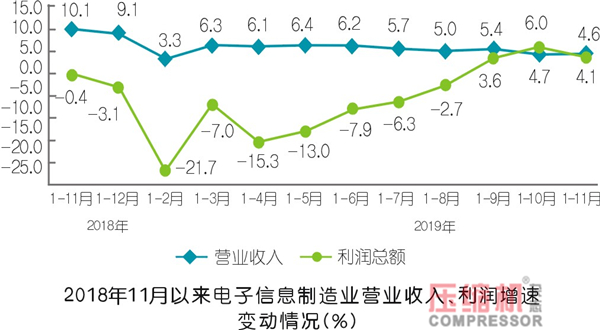

2019年1-11月,規模以上電子信息制造業營業收入同比增長4.6%,利潤總額同比增長4.1%,營業收入利潤率為4.37%,營業成本同比增長4.1%。

截至2019年6月底,國內汽車保有量高達2.5億輛;汽車駕駛員數量也達到4.22億人。龐大的汽車保有量和駕駛員數量,為汽車后市場帶來巨大的想象空間。

壓縮機企業需關注:隨著整車產銷量不斷下滑,汽車行業的寒冬不斷加劇,不少依附于整車廠的零配件企業處于虧損或關停狀態,這導致壓縮機在汽車行業的需求連續兩年不佳。預計2020年依然會延續之前的下行態勢。

不過,國內巨大的汽車保有量,為維修、保養、改裝帶來巨大的市場空間,該環節對空壓機有不小的需求,一定程度上可以彌補制造環節萎縮而留下的空白。

采礦業

2019年,采礦業投資增長24.1%,增速回落1.2個百分點,增加值同比增長5%。采礦業產能利用率為74.4%,比上年上升2.5個百分點。煤炭開采和洗選業產能利用率為70.6%,與上年持平。石油和天然氣開采業產能利用率為91.2%,比上年上升2.9個百分點。

2019年,規模以上工業原煤產量37.5億噸,比上年增長4.2%,增速比上年回落1.0個百分點。對年產30萬噸以下煤礦分類處置,關閉退出落后煤礦,同時煤炭優質產能持續釋放,向資源富集地區進一步集中,山西、內蒙古、陜西和新疆原煤產量占全國76.8%,占比較上年提高了2.5個百分點。

壓縮機企業需關注: 2019年,采礦業投資增速較快,但產能利用率整體水平依舊較低。與此同時,國家在逐漸推進散亂小等30萬噸以下煤礦退出市場政策,可以預見,壓縮機在整個采礦行業的需求增長不會太大。具體到煤炭行業,重點關注市場在于舊機節能置換方面,側重幾處煤炭資源富集地區。

電子通信

2019年1-11月,規模以上電子信息制造業營業收入同比增長4.6%,利潤總額同比增長4.1%,營業收入利潤率為4.37%,營業成本同比增長4.1%。

1-11月,電子信息制造業固定資產投資同比增長13.8%,增速同比回落5.3個百分點,但比1-10月加快了0.2個百分點。通信設備制造業營業收入同比增長4.5%,利潤同比增長22.9%。

壓縮機企業需關注:由于電子行業屬于精密制造行業,需要無塵、干燥、清潔的壓縮空氣作為動力源來輔助生產及吹掃,因此在電子制造行業,以無油、微油潤滑壓縮機為主。

縱觀近兩年電子信息制造業的增長趨勢,利潤總額在持續小幅增長,但營收呈微弱下滑態勢,因而壓縮機在電子制造市場將繼續保持微增長。

玻璃行業

成本端的上漲。2018至2019年受“供給側”改革影響,無論是“環保治理”還是“打黑除惡”,從煤改氣的“氣荒”到礦山治理,玻璃企業經歷了一輪又一輪的從天然氣、純堿和砂巖等各類原材料價格上漲,以及現金流的壓力。

供應量的收縮。2019年達到歷史高位,2019年6月份,僅北方地區就有6條線集中停產。一些新建線,更因為指標問題,遲遲不能落地投產。

“穩經濟”政策調整。2019年是轉向之年。2018年開始的“去杠桿”,給以民營企業為主導的玻璃行業帶來生存壓力。銀行“去杠桿”的指標,全部傳導到現金依賴度較強的民營企業身上,造成了玻璃企業對資金的高度苛求,雖然沒有爆雷事件發生,但也助長了民間借貸業務的發展。

2019年下半年,明顯感受到高層政策的調整和放寬,以及基建拉動和房地產適度調整等“穩經濟”手段對玻璃需求的帶動。

壓縮機企業需關注: 2019年,玻璃行業并沒有實現根本性的產能減少、集中度提高以及產業轉型。我們看到玻璃下游加工廠因原片上漲所帶來的利潤被擠占的局面,看到了一些企業向“藥玻”、“汽玻”、“產線轉移”等存在潛在產能過剩風險領域的轉型焦慮,也看到房地產這個玻璃重要需求市場的乏力。

2020年,玻璃行業我們可細分來看,以房地產行業、基建市場為對象的玻璃企業,在國家穩投資、穩增長基調下,預計未來一年較2019年會有較大幅度增長;以藥企為市場對象的玻璃企業,在年初新冠病毒疫情的影響下,預計未來一年需求量比較大;以汽車市場為對象的玻璃企業,在汽車行業未看到拐點之前,預計未來一年會繼續煎熬。

因此,玻璃行業的發展對壓縮機的需求差異較大,這就要求壓縮機企業穩定已有客戶,努力開發新客戶,將市場不利影響降至最低。

塑料制品行業

2019年1-11月,全國塑料制品行業完成產量7199.5萬噸,同比增長2.5%。全國塑料制品生產企業累計營業收入17009.1億元,同比增長3.4%;實現利潤總額903.8億元,同比增長14.6%。

壓縮機企業需關注:國家發展改革委,生態環境部關于進一步加強塑料污染治理的意見在2020年1月19號發布,《意見》指出,實施新版限塑令的主要目標在于,到2020年,率先在部分地區、部分領域禁止、限制部分塑料制品的生產、銷售和使用。到2022年,一次性塑料制品消費量將明顯減少,替代產品將得到推廣,塑料廢棄物資源化能源化利用比例大幅提升;在塑料污染問題突出領域和電商、快遞、外賣等新興領域,形成一批可復制、可推廣的塑料減量和綠色物流模式。因此,未來壓縮機在塑料制品行業的機會將會持續降低,壓縮機企業除了通過提升產品能效等級、設備穩定性、可靠性搶占更多市場份額外,更要考慮擴大其它市場的銷量,以降低塑料制品需求減少帶來的不利影響。

紙業

2019年1-11月,機制紙及紙板產量11375.8萬噸,同比增長3.6%。;2019年1-12月份核定廢紙進口量為1075.1435萬噸;2019年1-11月份紙漿進口量為2501.9萬噸。截至2019年9月底,制漿造紙及紙制品業企業數量6641家,比去年同期減少31家。其中:紙漿制造業46家,增加3家,造紙業2498家,減少148家,紙制品制造業4097家,增加114家。1-11月,全國造紙及紙制品行業營業收入12055.1億元,同比下降2.6%;利潤總額589.7億元,同比下降10.7%。

壓縮機企業需關注: 縱觀2019年紙業受中國宏觀經濟增速放緩及中美貿易爭端加劇影響,需求較往年萎縮明顯。在環保持續趨嚴和原料供給端擴張與需求端收縮的雙重壓力之下,造紙行業利潤普遍縮水。展望2020年雖然外部環境還存在諸多不確定因素,會對造紙行業的生產和銷售帶來一定的影響,但從新的一年國家對于經濟的提振發展政策來看,仍然會繼續保持在一定的合理區間運行,預計2020年壓縮機在紙業有小幅增長。

總結

從可反映經濟總形勢的國民生產總值(GDP)增速6.1%來看,2019年中國的經濟大環境尚可,基本完成了年初的增長設想,但趨嚴的環保督察、不斷高漲的人力成本和持續整年的中美貿易戰,對第二產業尤其以制造業為代表的工業行業影響極大。這種大環境影響投射到壓縮機行業,即表現為市場整體增長疲軟,需求不旺。

當然,壓縮機作為通用機械,其應用量大面廣,在不同的工業領域表現差異極大,部分企業逆勢增長明顯,更有激光專用空壓機、工程用移動空壓機等增長點出現。在這些新型的亮點領域能否抓住市場機遇,既考驗企業以技術研發、質量控制為代表的內功,也考驗企業以市場嗅覺、價格體系建設等為代表的外功。企業只有內外兼修,沉著應對,才能在市場大潮中穩如磐石。

回顧2019年,壓縮機行業比較難,但沒有想象中那么難。進入2020年,面對眾多應用行業需求持續下行,中美貿易戰還未徹底熄火,開年疫情攪局的艱難現狀,壓縮機行業會面臨更多挑戰。對于企業來說,唯有努力堅持,突破困難,才能待得春暖花開!

1-11月,電子信息制造業固定資產投資同比增長13.8%,增速同比回落5.3個百分點,但比1-10月加快了0.2個百分點。通信設備制造業營業收入同比增長4.5%,利潤同比增長22.9%。

壓縮機企業需關注:由于電子行業屬于精密制造行業,需要無塵、干燥、清潔的壓縮空氣作為動力源來輔助生產及吹掃,因此在電子制造行業,以無油、微油潤滑壓縮機為主。

縱觀近兩年電子信息制造業的增長趨勢,利潤總額在持續小幅增長,但營收呈微弱下滑態勢,因而壓縮機在電子制造市場將繼續保持微增長。

玻璃行業

成本端的上漲。2018至2019年受“供給側”改革影響,無論是“環保治理”還是“打黑除惡”,從煤改氣的“氣荒”到礦山治理,玻璃企業經歷了一輪又一輪的從天然氣、純堿和砂巖等各類原材料價格上漲,以及現金流的壓力。

供應量的收縮。2019年達到歷史高位,2019年6月份,僅北方地區就有6條線集中停產。一些新建線,更因為指標問題,遲遲不能落地投產。

“穩經濟”政策調整。2019年是轉向之年。2018年開始的“去杠桿”,給以民營企業為主導的玻璃行業帶來生存壓力。銀行“去杠桿”的指標,全部傳導到現金依賴度較強的民營企業身上,造成了玻璃企業對資金的高度苛求,雖然沒有爆雷事件發生,但也助長了民間借貸業務的發展。

2019年下半年,明顯感受到高層政策的調整和放寬,以及基建拉動和房地產適度調整等“穩經濟”手段對玻璃需求的帶動。

壓縮機企業需關注: 2019年,玻璃行業并沒有實現根本性的產能減少、集中度提高以及產業轉型。我們看到玻璃下游加工廠因原片上漲所帶來的利潤被擠占的局面,看到了一些企業向“藥玻”、“汽玻”、“產線轉移”等存在潛在產能過剩風險領域的轉型焦慮,也看到房地產這個玻璃重要需求市場的乏力。

2020年,玻璃行業我們可細分來看,以房地產行業、基建市場為對象的玻璃企業,在國家穩投資、穩增長基調下,預計未來一年較2019年會有較大幅度增長;以藥企為市場對象的玻璃企業,在年初新冠病毒疫情的影響下,預計未來一年需求量比較大;以汽車市場為對象的玻璃企業,在汽車行業未看到拐點之前,預計未來一年會繼續煎熬。

因此,玻璃行業的發展對壓縮機的需求差異較大,這就要求壓縮機企業穩定已有客戶,努力開發新客戶,將市場不利影響降至最低。

塑料制品行業

2019年1-11月,全國塑料制品行業完成產量7199.5萬噸,同比增長2.5%。全國塑料制品生產企業累計營業收入17009.1億元,同比增長3.4%;實現利潤總額903.8億元,同比增長14.6%。

壓縮機企業需關注:國家發展改革委,生態環境部關于進一步加強塑料污染治理的意見在2020年1月19號發布,《意見》指出,實施新版限塑令的主要目標在于,到2020年,率先在部分地區、部分領域禁止、限制部分塑料制品的生產、銷售和使用。到2022年,一次性塑料制品消費量將明顯減少,替代產品將得到推廣,塑料廢棄物資源化能源化利用比例大幅提升;在塑料污染問題突出領域和電商、快遞、外賣等新興領域,形成一批可復制、可推廣的塑料減量和綠色物流模式。因此,未來壓縮機在塑料制品行業的機會將會持續降低,壓縮機企業除了通過提升產品能效等級、設備穩定性、可靠性搶占更多市場份額外,更要考慮擴大其它市場的銷量,以降低塑料制品需求減少帶來的不利影響。

紙業

2019年1-11月,機制紙及紙板產量11375.8萬噸,同比增長3.6%。;2019年1-12月份核定廢紙進口量為1075.1435萬噸;2019年1-11月份紙漿進口量為2501.9萬噸。截至2019年9月底,制漿造紙及紙制品業企業數量6641家,比去年同期減少31家。其中:紙漿制造業46家,增加3家,造紙業2498家,減少148家,紙制品制造業4097家,增加114家。1-11月,全國造紙及紙制品行業營業收入12055.1億元,同比下降2.6%;利潤總額589.7億元,同比下降10.7%。

壓縮機企業需關注: 縱觀2019年紙業受中國宏觀經濟增速放緩及中美貿易爭端加劇影響,需求較往年萎縮明顯。在環保持續趨嚴和原料供給端擴張與需求端收縮的雙重壓力之下,造紙行業利潤普遍縮水。展望2020年雖然外部環境還存在諸多不確定因素,會對造紙行業的生產和銷售帶來一定的影響,但從新的一年國家對于經濟的提振發展政策來看,仍然會繼續保持在一定的合理區間運行,預計2020年壓縮機在紙業有小幅增長。

總結

從可反映經濟總形勢的國民生產總值(GDP)增速6.1%來看,2019年中國的經濟大環境尚可,基本完成了年初的增長設想,但趨嚴的環保督察、不斷高漲的人力成本和持續整年的中美貿易戰,對第二產業尤其以制造業為代表的工業行業影響極大。這種大環境影響投射到壓縮機行業,即表現為市場整體增長疲軟,需求不旺。

當然,壓縮機作為通用機械,其應用量大面廣,在不同的工業領域表現差異極大,部分企業逆勢增長明顯,更有激光專用空壓機、工程用移動空壓機等增長點出現。在這些新型的亮點領域能否抓住市場機遇,既考驗企業以技術研發、質量控制為代表的內功,也考驗企業以市場嗅覺、價格體系建設等為代表的外功。企業只有內外兼修,沉著應對,才能在市場大潮中穩如磐石。

回顧2019年,壓縮機行業比較難,但沒有想象中那么難。進入2020年,面對眾多應用行業需求持續下行,中美貿易戰還未徹底熄火,開年疫情攪局的艱難現狀,壓縮機行業會面臨更多挑戰。對于企業來說,唯有努力堅持,突破困難,才能待得春暖花開!

-本站原創-

來源:本站原創

2019年國內宏觀經濟數據

2019年全年國內生產總值990865億元,按可比價格計算,比上年增長6.1%。全年全國規模以上工業增加值比上年增長5.7%。分三大門類看,采礦業增加值5.0%,制造業增長6.0%,電力、熱力、燃氣及水生產和供應業增長7.0%。

2019年1-12月,全國固定資產投資(不含農戶)551478億元,比上年增長5.4%。

分產業看,第一產業投資12633億元,比上年增長0.6%;第二產業投資163070億元,增長3.2%,增速加快0.8個百分點;第三產業投資375775億元,增長6.5%,增速回落0.2個百分點。

第二產業中,工業投資比上年增長4.3%。其中,采礦業投資增長24.1%,增速回落1.2個百分點;制造業投資增長3.1%,增速加快0.6個百分點;電力、熱力、燃氣及水生產和供應業投資增長4.5%,增速加快0.9個百分點。

第三產業中,基礎設施投資(不含電力、熱力、燃氣及水生產和供應業)比上年增長3.8%。其中,鐵路運輸業投資下降0.1%;道路運輸業投資增長9.0%,增速加快0.2個百分點;水利業投資增長1.4%,增速回落0.3個百分點;公共設施業投資增長0.3%,增速加快0.1個百分點。

分地區看,東部地區投資比上年增長4.1%;中部地區投資增長9.5%,增速加快0.2個百分點;西部地區投資增長5.6%,增速加快0.7個百分點;東北地區投資下降3.0%,降幅收窄0.7個百分點。

2019年壓縮機行業運行數據

壓縮機行業受各方面因素交織影響,7.5~75kW(含75kW)的機型銷量下滑17%左右,90~300kW的機型銷量維持穩定,略有上漲,部分企業增長5%以上。

從大環境看,2019年進入十三五規劃末期,國家主導的重大項目大多已處于投產階段,先期的大規模投資已經結束,導致對壓縮機的需求減少;分行業看,對壓縮機有重大需求的領域如鋼鐵、煤炭、水泥、房地產、汽車、石油化工等,或因產能過剩,或因產業結構調整等,加之環保壓力較大,導致壓縮機總需求不足;而對外出口占比較大的一些行業如紡織、玩具、塑料制品和機電產品等,受累于中美貿易戰影響,停工限產嚴重,降低了對空壓機的需求。

不過,由于壓縮機應用領域廣泛,2019年部分領域的需求增長明顯,如金屬冶煉、陶瓷、玻璃、電子行業、單晶硅、節能改造等市場,節能置換意向明顯。從后半年開始,交通基建項目批復密集,工程機械市場火爆,進而有力帶動移動空壓機市場向好。

壓縮機應用細分領域數據分析

2019年1-12月全國生鐵、粗鋼和鋼材產量分別為80937萬噸、99634萬噸、120477萬噸,同比分別增長5.3%、8.3%、9.8%。2019年1-12月全國累計出口鋼材6429.3萬噸,同比下降7.3%;累計進口鋼材1230.4萬噸,同比下降6.5%。

近五年來,鋼鐵行業總體運行平穩、穩中向好,但同時穩中有憂,尤其是2019年出現的產能釋放快、鐵礦石價格大幅上漲、環保壓力加大等問題亟需各方面關注、解決。2020年鋼鐵行業將鞏固供給側結構性改革成果,嚴禁新增產能。

壓縮機企業需關注:從鋼鐵行業大環境可見,在未來無特殊變化的情況下,該市場對壓縮機的需求將呈現持續溫和增長態勢,不會大起大落,而需求類型將以節能置換為主,新建新增產能需求為輔。基于此,對于鋼鐵企業而言,壓縮機的可靠性和能效兩項指標,將排在用戶考察因素的前兩位。

化工行業

經濟增速放緩,化工行業景氣回落,大宗化學品持續低迷。受宏觀經濟增速放緩的影響,大宗化工品整體處于周期低位,化工行業表現較弱。2019年初到2019年11月中旬,中國化工產品價格指數下降11.88%,且下降趨勢尚未減速,同時化工行業企業整體利潤進入負增長階段。

化工行業進入產能投放期,強者更強或成主旋律。化纖行業經歷17/18年集中建設,2019 年逐步進入投產期;化工原料與制成品固定資產投資完成額于2018 年下半年恢復正增長,2019 前三季度實現同比增幅7.60%。

近三年來化工行業上市公司(剔除兩桶油)的在建工程增幅115%,市值前15 的頭部公司貢獻了85%的在建工程增量,行業集中度顯著提升,未來強者更強的趨勢將日益明確。

壓縮機企業需關注: 2019年化工行業下游需求整體表現不佳,增長幅度不大,而目前又已過了設備投資、采購和建設期,進入平穩運行階段,因此,化工行業對壓縮機的需求較低。與此同時,2019年,中國經歷了數次重大化工安全事故,在環保與安全的警戒線越繃越緊的情況下,江浙、晉魯地區大批化工園區被關閉,化工項目立項審批周期延長,投資積極性受挫。預計2020年,化工壓縮機及相關配套空氣動力壓縮機需求大概率會繼續下行。

房地產

2019年1—12月份,全國房地產開發投資132194億元,比上年增長9.9%,比上年加快0.4個百分點。2019年,房地產開發企業房屋施工面積893821萬平方米,比上年增長8.7%。

2019年以來,在中央明確“穩地價、穩房價、穩預期”的目標定調下,市場調控趨于常態化,信貸層面逐漸收緊,房地產市場基本保持穩定。總體來看,目前行業保持長期平穩發展的市場環境已趨于明朗,預計2020年企業整體規模增長將維持穩中有升。

壓縮機企業需關注:我國目前的城市化率只有58%,預計到2020年能達到60%。而根據國際經驗來看,只有城市化率達到70%以上,一個國家的城市化進程才會逐漸平穩減慢。但與此同時,由于我國幅員遼闊,地域差距極大,情況會更加復雜多變,其對于壓縮機的需求,也會呈現平穩增長態勢。

基建行業

基建行業可以大致分為兩類:一類是中央政府主導的項目,例如鐵路、電力熱力等行業。由于2019年中央財政支出加大,這些領域的資金相對充裕,2019年以來投資增速有所回升。但鐵路方面,截至2018年底全國鐵路營業里程達到13.1萬公里以上,其中高鐵2.9萬公里以上,因此十三五規劃的目標已經接近完成,留給2019-2020年的空間有限。電力方面,其建設進度與下游的用電需求有較強的相關性。2018年年中以來國內用電增速出現持續下行,加上電力投資面臨向清潔能源結構轉型要求,導致電力投資2018年以來保持持續負增長,2019年僅實現降幅收窄狀態。

基建行業另一類是地方政府主導項目,例如公路、水利、公共設施等行業。這類行業投資進一步增長的空間較大,但受地方政府財力限制,配套資金不足,因此2019年以來投資增速(除水利外)出現小幅下行。除此之外,還有幾個行業固定資產投資增速保持高速增長,如生態環保、燃氣和水供應等,不過這些行業的投資規模相對較小,因此對基建投資整體拉動作用也相對有限。

2015年以來,每年新增專項債規模為1000億、4000億、8000億、1.35萬億和2.15萬億,每年較前一年分別增加3000、4000、5500、8000億元,呈現逐年遞增的格局。預計2020年新增專項債額度或提升至3.25~3.35萬億元、較2019年將增加1.0~1.2萬億元。

壓縮機企業需關注:基建行業較關注移動空壓機,2019年受益于基建行業整體復蘇,尤其下半年國家基建項目的密集批復,移動機增長快速,為行業帶來極大利好。但受限于部分大的子行業已基本完成十三五規劃,作為十三五最后一年的2020年,移動機能否整年延續去年的高速增長還是未知。在此情況下,壓縮機企業需要及時抓住短暫的市場機遇。

水泥行業

2019年全國水泥產量23.3億噸,同比增長6.1%,是近五年來增長最快的一年,水泥熟料產量更是創下歷史新高,總量達到15.2億噸。

從六大區域來看,東北水泥產量同比增長最快,漲幅為13%。 其次是華東,同比增長9.4%,本地需求強勁是主因。全國31個省份,僅有5個省份是同比負增長,26個省份同比正增長,其中,8個省份實現了2位數的高增長。可見,市場需求在不同區域分化依然明顯。

水泥行業量效齊升得益于供給側結構性改革的持續推進、錯峰生產常態化、環保限產加劇、基建房地產行業的有力支持以及行業自律意識的提高等諸多原因。

由于國內水泥行業產能嚴重過剩,環保限產措施由“一刀切”逐步調整為差異化停產,同時受經濟下行壓力加大等客觀因素影響,水泥行業要維持當前的行業效益和增長并非易事。

壓縮機企業需關注:從統計數據和市場信息看,2019年水泥行業對壓縮機的需求增長較快。展望2020年,由于錯峰生產、環保限產、產能置換等限制性政策繼續實施,同時產能嚴重過剩,壓縮機在水泥行業不會有太大的躍升,以持續穩定增長為主。不過,為穩增長,2019年底到2020年初,交通基建行業項目審批加快,會在一定程度上刺激對水泥的需求,從而帶動壓縮機銷量的增長。因此,壓縮機企業在水泥行業除做好新增產能需求、節能置換需求應對之外,對節能改造的重要性需提高重視程度。

紡織行業

2019年宏觀經濟承壓,加之中美貿易戰波及,導致紡織服裝行業面臨很大的挑戰。從數據來看,整體服裝行業社零數據稍顯疲軟,2019年1-11月,服裝針織鞋帽紡織品累計同比增長3%。

2019年尤其是下半年化纖行業產能投放集中,但整體需求無明顯改觀,包括PTA產業鏈都存在產能過剩,一直處于累積庫存狀態。棉紡行業供大于需格局難以改變,加之環保政策的推行,以及宏觀環境的不穩定,紡織行業面臨較為嚴峻的考驗。2019年之后我國紡織服裝、服飾行業虧損企業在增多,特別是進入4月之后。4-7月的虧損企業單位數同比分別是10.2%、7.2%、9.2%、10.1%,更為驚人的是8月的虧損企業單位數同比增加14.1%。

壓縮機企業需關注:由于自身及外部環境影響,2019年紡織行業對壓縮機的銷售增長貢獻率較低。2020年,紡織行業在人力成本、化工原材料、環保政策、終端需求等方面將繼續承壓,而開年之初相比其它行業,新型冠狀病毒疫情對勞動密集型的紡織行業的創傷更重。對于2020年紡織業,唯一值得壓縮機企業期待的是,已經歷時近兩年的中美貿易戰,或將在第一階段協議簽署之后有較為顯著的經濟帶動效應。

醫藥行業

數據顯示,2019年醫藥制造業營業收入達到26327億元,同比增長約為8.5%,預計2020年醫藥制造業營業收入將達到28170億元,同比增長約為7%。從銷售額來看,2019年藥品市場銷售額將達到17816億元,同比增長4%;2020年藥品市場銷售額將達到18351億元,同比增長3%。

壓縮機企業需關注:自2019年兩票制推行開始,我國醫藥經濟就開始出現上下游增幅背離的現象,工業銷售額增速提升,商業銷售額下滑。由此可見,2019年醫藥制造業對壓縮機的需求增長穩定,但2020年之后,增長會有所回落。從目前各制藥企業的公開數據看,原材料成本、研發成本、生產成本等占藥品整體成本相對較低,占據高比例的是運營成本、商務成本、資金成本等。因此,壓縮機采購、運營成本在醫藥行業所占采購影響因素較小,而壓縮空氣潔凈度、穩定性、故障率等是該行業重點考量的對象。由此亦可見,除干式無油螺桿壓縮機、離心式壓縮機之外,水潤滑無油螺桿壓縮機要進入醫藥行業,需加快產品成熟度進程。

食品制造業

2019年1-11月,全國規模以上食品企業工業增加值保持穩定增長,其中農副產品加工業累計同比增長2.1%,食品制造業累計同比增長5.4%,酒、飲料和精制茶制造業累計同比增長6.0%。

全國規模以上食品工業企業營業收入72475.6億元,同比增長5.6%;利潤總額5022.2億元,同比增長12.6%。其中,農副食品加工業營業收入41615.9億元,同比增長4.8%;利潤總額1566.7億元,同比增長8.3%。食品制造業營業收入17115.5億元,同比增長6.5%;利潤總額1479.0億元,同比增長11.1%。酒、飲料和精制茶制造業營業收入13744.2億元,同比增長6.7%;利潤總額1976.5億元,同比增長17.4%。

壓縮機企業需關注:2015年之前,特別是在2010年前后,食品行業的增長速度非常快,保持了兩位數的增長,個別年份達到將近20%的增長速度。2015年之后行業的增長就降至個位數,和中國GDP的增速基本相同。預計到2020年,食品飲料行業格局沒有大的變化,仍然會延續2015年之后的緩慢增長態勢。

糧油、食品等屬于無價格彈性商品,其需求不受市場行情的影響,因而壓縮機在食品飲料行業的市場一直處于穩步小幅上升趨勢。不過,近年來,受環保節能與食品安全督查影響,干式無油機、水潤滑無油機以及節能機型在該行業的漲幅高于普通機型。

電力行業

截至2019年底,全國全口徑發電裝機容量20.1億千瓦、同比增長5.8%。分類型看,水電3.6億千瓦、核電4874萬千瓦、并網風電2.1億千瓦、并網太陽能發電2.0億千瓦、火電11.9億千瓦。火電裝機容量中,煤電裝機10.4億千瓦、氣電9022萬千瓦。

2019年,全國新增發電裝機容量10173萬千瓦,比上年少投產2612萬千瓦;其中新增非化石能源發電裝機容量6389萬千瓦,占新增發電裝機總容量的62.8%。新增煤電、氣電裝機容量分別為2989萬千瓦和629萬千瓦,分別比上年少投產67萬千瓦和255萬千瓦。

預計2020年全國基建新增發電裝機容量1.2億千瓦左右,其中非化石能源發電裝機投產8700萬千瓦左右。預計2020年底全國發電裝機容量21.3億千瓦,增長6%左右;非化石能源發電裝機合計9.3億千瓦左右,占總裝機容量比重上升至43.6%,比2019年底提高1.7個百分點左右。

壓縮機企業需關注:壓縮機在電力行業的應用主要在于火電領域,應用環節多且用氣量大。而我國電力主要由火電構成,因此,在2019年火電發電量增長貢獻率占比較小的情況下,壓縮機在電力行業的整體增長有限。同時,受環保影響,在國家層面限制發展火電的長期政策下,壓縮機在火電領域難有大的突破,但在水電、核電等方面,值得期待。

天然氣行業

2019年,天然氣生產快速增長,天然氣新增探明儲量達到1.4萬億立方米,比上年增長68.0%。天然氣產量1736億立方米,增長9.8%,連續三年增產超過100億立方米。其中,致密砂巖氣、頁巖氣和煤層氣等非常規天然氣產量占比超過30%,增長23.0%,拉動全部天然氣產量增長6.9個百分點。

2020年全國天然氣消費增速將進一步下滑,消費量將在3290億立方米左右,同比增8.8%。這一數字低于2019年9%的消費量增速。預計2020年城市燃氣仍為天然氣消費量最大領域,消費需求將達1318億立方米,占消費總量40%;其次是工業用氣1093億立方米,占比可達33.2%;發電用氣587億立方米和化工用氣292億立方米,占比分別為8.9%和7.8%。

壓縮機企業需關注:與國際水準相比,我國天然氣消費量占社會總能源需求量比例依舊較低,但由于受供需及成本等因素影響,天然氣消費快速增長階段基本結束,也因此國家制定了“宜煤則煤、宜氣則氣”的政策。2019年除了部分月份外,市場供應整體寬松。在此背景下,盡管新探明天然氣儲藏量比較大,但市場投資開采熱情較低,預計2020年壓縮機在天然氣開采、集輸等領域的需求不甚樂觀。

從供應上來看,國內開采產量穩步提高,進口LNG及中俄東線天然氣管道疏通,預計2020年中國天然氣供應上更加充裕,價格或將處于低位,但未來一年液化天然氣有挑戰也有機遇,在城燃、發電、工業等領域將占重要份額,壓縮機在此壓領域有一定增長機會。

汽車行業

2019年1-12月,汽車產銷分別完成2572.1萬輛和2576.9萬輛,同比分別下降7.5%和8.2%。新能源汽車產銷分別完成124.2萬輛和120.6萬輛,產量同比下降2.3%和4%。其中,純電動汽車產銷分別完成102萬輛和97.2萬輛,產量同比增長3.4%,銷量同比下降1.2%;插電式混合動力汽車產銷分別為22萬輛和23.2萬輛,同比分別下降22.5%和14.5%;燃料電池汽車產銷分別完成2833輛和2737輛,比上年同期分別增長85.5%和79.2%。1-11月,汽車工業重點企業(集團)累計實現主營業務收入36301.8億元,同比下降4.3%;累計實現利稅總額4735.7億元,同比下降16%。

近幾年,我國汽車銷售市場較為低迷,2018年國內汽車市場進入拐點,汽車產銷同比均呈較快下降。2019年汽車行業發展狀況仍然不太樂觀,2019年全年中國汽車累計銷量達到2576.9萬輛,同比下降8.2%。

截至2019年6月底,國內汽車保有量高達2.5億輛;汽車駕駛員數量也達到4.22億人。龐大的汽車保有量和駕駛員數量,為汽車后市場帶來巨大的想象空間。

壓縮機企業需關注:隨著整車產銷量不斷下滑,汽車行業的寒冬不斷加劇,不少依附于整車廠的零配件企業處于虧損或關停狀態,這導致壓縮機在汽車行業的需求連續兩年不佳。預計2020年依然會延續之前的下行態勢。

不過,國內巨大的汽車保有量,為維修、保養、改裝帶來巨大的市場空間,該環節對空壓機有不小的需求,一定程度上可以彌補制造環節萎縮而留下的空白。

采礦業

2019年,采礦業投資增長24.1%,增速回落1.2個百分點,增加值同比增長5%。采礦業產能利用率為74.4%,比上年上升2.5個百分點。煤炭開采和洗選業產能利用率為70.6%,與上年持平。石油和天然氣開采業產能利用率為91.2%,比上年上升2.9個百分點。

2019年,規模以上工業原煤產量37.5億噸,比上年增長4.2%,增速比上年回落1.0個百分點。對年產30萬噸以下煤礦分類處置,關閉退出落后煤礦,同時煤炭優質產能持續釋放,向資源富集地區進一步集中,山西、內蒙古、陜西和新疆原煤產量占全國76.8%,占比較上年提高了2.5個百分點。

壓縮機企業需關注: 2019年,采礦業投資增速較快,但產能利用率整體水平依舊較低。與此同時,國家在逐漸推進散亂小等30萬噸以下煤礦退出市場政策,可以預見,壓縮機在整個采礦行業的需求增長不會太大。具體到煤炭行業,重點關注市場在于舊機節能置換方面,側重幾處煤炭資源富集地區。

電子通信

2019年1-11月,規模以上電子信息制造業營業收入同比增長4.6%,利潤總額同比增長4.1%,營業收入利潤率為4.37%,營業成本同比增長4.1%。

1-11月,電子信息制造業固定資產投資同比增長13.8%,增速同比回落5.3個百分點,但比1-10月加快了0.2個百分點。通信設備制造業營業收入同比增長4.5%,利潤同比增長22.9%。

壓縮機企業需關注:由于電子行業屬于精密制造行業,需要無塵、干燥、清潔的壓縮空氣作為動力源來輔助生產及吹掃,因此在電子制造行業,以無油、微油潤滑壓縮機為主。

縱觀近兩年電子信息制造業的增長趨勢,利潤總額在持續小幅增長,但營收呈微弱下滑態勢,因而壓縮機在電子制造市場將繼續保持微增長。

玻璃行業

成本端的上漲。2018至2019年受“供給側”改革影響,無論是“環保治理”還是“打黑除惡”,從煤改氣的“氣荒”到礦山治理,玻璃企業經歷了一輪又一輪的從天然氣、純堿和砂巖等各類原材料價格上漲,以及現金流的壓力。

供應量的收縮。2019年達到歷史高位,2019年6月份,僅北方地區就有6條線集中停產。一些新建線,更因為指標問題,遲遲不能落地投產。

“穩經濟”政策調整。2019年是轉向之年。2018年開始的“去杠桿”,給以民營企業為主導的玻璃行業帶來生存壓力。銀行“去杠桿”的指標,全部傳導到現金依賴度較強的民營企業身上,造成了玻璃企業對資金的高度苛求,雖然沒有爆雷事件發生,但也助長了民間借貸業務的發展。

2019年下半年,明顯感受到高層政策的調整和放寬,以及基建拉動和房地產適度調整等“穩經濟”手段對玻璃需求的帶動。

壓縮機企業需關注: 2019年,玻璃行業并沒有實現根本性的產能減少、集中度提高以及產業轉型。我們看到玻璃下游加工廠因原片上漲所帶來的利潤被擠占的局面,看到了一些企業向“藥玻”、“汽玻”、“產線轉移”等存在潛在產能過剩風險領域的轉型焦慮,也看到房地產這個玻璃重要需求市場的乏力。

2020年,玻璃行業我們可細分來看,以房地產行業、基建市場為對象的玻璃企業,在國家穩投資、穩增長基調下,預計未來一年較2019年會有較大幅度增長;以藥企為市場對象的玻璃企業,在年初新冠病毒疫情的影響下,預計未來一年需求量比較大;以汽車市場為對象的玻璃企業,在汽車行業未看到拐點之前,預計未來一年會繼續煎熬。

因此,玻璃行業的發展對壓縮機的需求差異較大,這就要求壓縮機企業穩定已有客戶,努力開發新客戶,將市場不利影響降至最低。

塑料制品行業

2019年1-11月,全國塑料制品行業完成產量7199.5萬噸,同比增長2.5%。全國塑料制品生產企業累計營業收入17009.1億元,同比增長3.4%;實現利潤總額903.8億元,同比增長14.6%。

壓縮機企業需關注:國家發展改革委,生態環境部關于進一步加強塑料污染治理的意見在2020年1月19號發布,《意見》指出,實施新版限塑令的主要目標在于,到2020年,率先在部分地區、部分領域禁止、限制部分塑料制品的生產、銷售和使用。到2022年,一次性塑料制品消費量將明顯減少,替代產品將得到推廣,塑料廢棄物資源化能源化利用比例大幅提升;在塑料污染問題突出領域和電商、快遞、外賣等新興領域,形成一批可復制、可推廣的塑料減量和綠色物流模式。因此,未來壓縮機在塑料制品行業的機會將會持續降低,壓縮機企業除了通過提升產品能效等級、設備穩定性、可靠性搶占更多市場份額外,更要考慮擴大其它市場的銷量,以降低塑料制品需求減少帶來的不利影響。

紙業

2019年1-11月,機制紙及紙板產量11375.8萬噸,同比增長3.6%。;2019年1-12月份核定廢紙進口量為1075.1435萬噸;2019年1-11月份紙漿進口量為2501.9萬噸。截至2019年9月底,制漿造紙及紙制品業企業數量6641家,比去年同期減少31家。其中:紙漿制造業46家,增加3家,造紙業2498家,減少148家,紙制品制造業4097家,增加114家。1-11月,全國造紙及紙制品行業營業收入12055.1億元,同比下降2.6%;利潤總額589.7億元,同比下降10.7%。

壓縮機企業需關注: 縱觀2019年紙業受中國宏觀經濟增速放緩及中美貿易爭端加劇影響,需求較往年萎縮明顯。在環保持續趨嚴和原料供給端擴張與需求端收縮的雙重壓力之下,造紙行業利潤普遍縮水。展望2020年雖然外部環境還存在諸多不確定因素,會對造紙行業的生產和銷售帶來一定的影響,但從新的一年國家對于經濟的提振發展政策來看,仍然會繼續保持在一定的合理區間運行,預計2020年壓縮機在紙業有小幅增長。

總結

從可反映經濟總形勢的國民生產總值(GDP)增速6.1%來看,2019年中國的經濟大環境尚可,基本完成了年初的增長設想,但趨嚴的環保督察、不斷高漲的人力成本和持續整年的中美貿易戰,對第二產業尤其以制造業為代表的工業行業影響極大。這種大環境影響投射到壓縮機行業,即表現為市場整體增長疲軟,需求不旺。

當然,壓縮機作為通用機械,其應用量大面廣,在不同的工業領域表現差異極大,部分企業逆勢增長明顯,更有激光專用空壓機、工程用移動空壓機等增長點出現。在這些新型的亮點領域能否抓住市場機遇,既考驗企業以技術研發、質量控制為代表的內功,也考驗企業以市場嗅覺、價格體系建設等為代表的外功。企業只有內外兼修,沉著應對,才能在市場大潮中穩如磐石。

回顧2019年,壓縮機行業比較難,但沒有想象中那么難。進入2020年,面對眾多應用行業需求持續下行,中美貿易戰還未徹底熄火,開年疫情攪局的艱難現狀,壓縮機行業會面臨更多挑戰。對于企業來說,唯有努力堅持,突破困難,才能待得春暖花開!

-本站原創-

-本站原創-

來源:本站原創

網友評論

條評論

最新評論